Существует несколько традиционных тестов, позволяющих оценить выгодность приобретения варранта.

Теоретическая цена

Если инвестор приобретет варрант вместо базовой акции, он сэкономит на разнице между курсом базовой акции и ценой варранта (также называемой надбавкой к варранту Например, если цена базовой акции $6, а цена варранта $4, инвестор сэкономит $2.

Если, например , основной удельный вес по цене $6 и варрант стоит $4 , он сохраняет $2. Чем ниже цена варранта, тем больше экономия инвестора. Деньги, сэкономленные на покупке варранта, могут быть использованы по усмотрению инвестора.

Например, он может положить деньги на депозит в банк и получить проценты.

Теоретической ценой варранта является сумма сэкономленных денежных средств, а также проценты, начисленные на эту сумму.

Если предположить, что цена акций остается такой же.

Если предположить, что курс базовой акции не изменится, инвестору будет выгодно покупать варрант только по «теоретической цене» или по более низкой цене. Покупая варрант по теоретической цене, инвестор платит за базовые акции одну и ту же сумму, которую бы он уплатил, если бы купил акции напрямую на фондовой бирже.

У каждого инвестора есть своя «теоретическая цена», зависящая от процентов, которые он может получить по своим вкладам.

Однако для удобства инвесторов теоретические цены вычисляются на основе процентной ставки в экономике в данный момент.

Для расчета теоретической цены варранта используется следующая формула:.

![]()

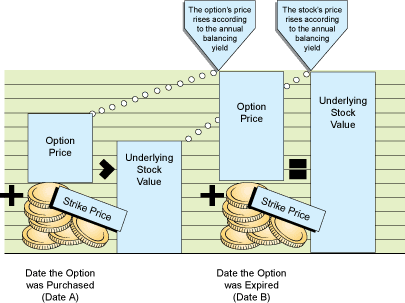

Баланс годовой доходности

Баланс годовой доходности показывает, на сколько процентов должна вырасти цена акции и цена варранта в период с момента покупки варранта и до его реализации таким образом, чтобы цена реализации плюс цена варранта были эквивалентны цене базовой акции.

Например, если баланс доходности равен 20%, то обе цены – цена акции и цена варранта – должны ежегодно расти на 20%. Если цена базовой акции вырастет меньше, чем на баланс доходности, то цена варранта должна вырасти еще меньше, чем цена акции. В этом случае тот, кто купит варрант, получит меньшую прибыль, чем тот, кто приобретет саму акцию напрямую. Однако если цена акции вырастет больше, чем на баланс годовой доходности, то цена варранта должна вырасти еще больше, чем цена акции. Тот, кто купит варрант, получит большую прибыль, чем тот, кто приобретет базовую акцию.

Премия немедленной реализации

Премия немедленной реализации показывает, насколько больше (или меньше) заплатит инвестор, который приобрел варрант, реализовал его в тот же день, по сравнению с тем, как если бы он купил базовую акцию напрямую. Это значение измеряется в процентах от цены базовой акции и рассчитывается по следующей формуле:

![]()

В примере с варрантом компании «American Bio Medica» премия немедленной реализации равна 28,9%. Это означает, что инвестор, купивший и немедленно реализовавший варрант, платит на 28,9% больше, чем инвестор, купивший акцию по рыночной цене. В случае, когда премия немедленной реализации является отрицательной, покупатели варранта платят меньше, чем инвесторы, купившие базовую акцию напрямую.

Разумеется, когда премия положительная, ни один инвестор не захочет купить варрант, чтобы реализовать его в тот же день. Инвесторы , которые покупают опцию ожидатьцене акции возрастет более чем годовой доход баланса. Они будут зарабатывать больше денег , чем они сделали бы , покупая самой акции .

Как правило, варрант с отрицательной премией реализации не участвует в торгах. Если он будет в них участвовать, все захотят купить этот варрант, реализовать его и тут же продать базовую акцию, получив мгновенную прибыль. Эта ситуация продлится до тех пор, пока цена варранта не поднимется, и цена акции не опустится. В результате премия немедленной реализации будет равна нулю.

Эти причины объясняют, почему гарантирует и варианты почти всегда продают по ценам, которые выше, чем их непосредственные значений физических упражнений .

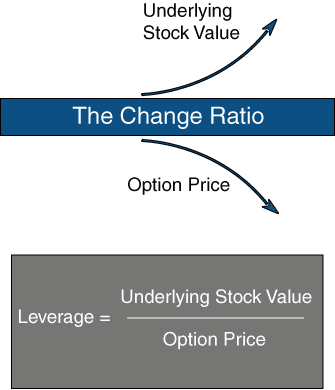

Ричаг

Варранты и большинство опционов стоят меньше, чем их активы. Эта власть над активами использует меньше денег, чем стоят активы стоят называется «плечо «. Кредитное плечо рассчитывается путем деления стоимости базового актива по стоимости опционов. Например,$ 2 ордер на $ 16 акций имеет рычаги 8 .

Степень изменения (также называемый «треугольник») показывает, сколько цена ордера можно ожидать меняться, когда основные изменения цен на акции на 1%. Например, если цена базовой акции $6, а цена варранта $2, то коэффициент изменения равен 3. Другими словами, рост цены акции на 1% должен привести к росту цены варранта на 3%.

Степень изменения только приблизительное руководство. Но это только теоретическое предположение о том, что должно произойти.В действительности, разумеется, возможна ситуация, в которой цена акции вырастет на 1%, а цена варранта наоборот упадет на 3%.

![]()