Cuando usted emite una opción Put, existe el compromiso de comprar del titular de la opción una casa (el Activo Subyacente). Si se lo solicitara, al precio de ejercicio.

Asumimos que en la Fecha A:

El precio de las casas en el mercado se ubica en $98K.

Usted emite una opción Put «Junio 100 P C» por una prima de $5K (valor intrínseco 2, valor del tiempo 3).

Examinemos cual será la ganancia o la pérdida de la emisión de la opción y de la operación en 3 escenarios.

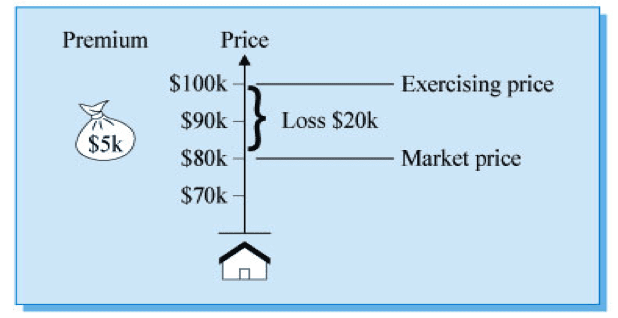

Escenario 1 – El precio de las casas en el mercado desciende a $80K

En este escenario, el titular de la opción solicitará su realización. Ud. deberá comprar una propiedad en $100K y venderla en el mercado en $80K. En este caso perderá $20K por la Emisión de la opción y perderá $15K por la operación.

El Diagrama 15 muestra la situación

Escenario 2 – El precio de las casas en el mercado aumenta a $120K

En este escenario el titular de la opción no solicitará su ejecución ya que podrá vender la propiedad en el mercado a $120K y usted obtendrá una ganancia equivalente a la prima ($5K). Que hacer un beneficio igual al importe de la prima (5K).

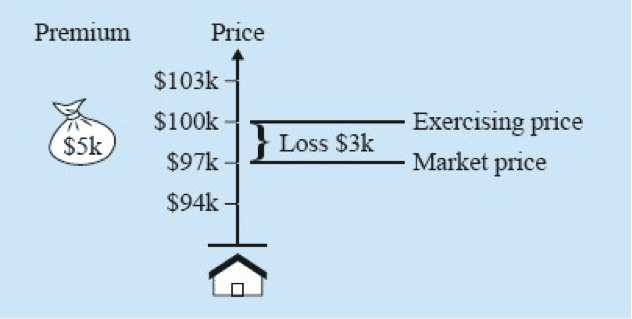

Escenario 3 – El precio de las casas en el mercado desciende a $97K

En este escenario, el titular de la opción deseará ejecutarla. Ud. perderá por la emisión de la opción $3K y en la operación ganará $2K.

El Diagrama 16 muestra la situación

Emisión de una Opción Put – características generales

- El propósito básico de opciones Call se manifiesta cuando esperamos un aumento en el precio del Activo Subyacente.

- Sólo podemos perder desde la emitir de la opción.

- Nos esperan obtener un ganancia en la transacción de la prima que recibimos.