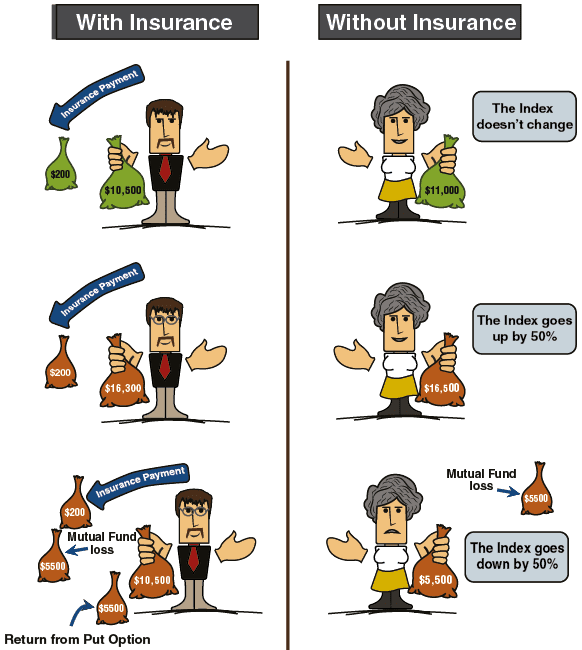

До сих пор мы рассматривали примеры того, как можно получить большую прибыль (или убыток), используя опционы. Существует множество различных инвестиционных стратегий использования опционов, которые не рассматриваются в этой книге. Мы рассмотрим одну простую стратегию, в которой опцион Put используется в качестве «страховки» от падения курса акций.

Предположим, что инвестор инвестирует во взаимный фонд, чей портфель соответствует индексу DJX. Предположим также, что индекс DJX составляет 110 пунктов, а сумма вклада инвестора во взаимный фонд равна $11000.

Допустим, инвестор ожидает, что в ближайшее время существует большая вероятность резких колебаний индекса, и он может подняться на 50% или опуститься на 50%. Такая экстремальная ситуация может возникнуть, например, перед началом войны. У инвестора есть 3 варианта:

-

Продать все единицы участия в фонде и положить деньги в банк.

-

Ничего не делать и надеяться, что индекс поднимется.

-

Приобрести опцион Put 110 по цене $2 (напоминаем: поскольку опцион соответствует 100 единицам индекса, реальная цена составит $200).

Расчет

Прибыль/убыток в соответствии с тремя альтернативами :

-

Продать

-

Ничего не делать,

-

Покупка опциона за $ 500.

Ряд три в следующей таблице показывает прибыль, полученную путем покупки опциона в каждом возможном сценарии:

-

Если индекс не изменится (графа 4), стоимость опционов составит — $200 – это убыток.

-

Если индекс поднимется, по крайней мере, на 50% (графа 2), инвестор заработает $5300 ($5500 прибыль во взаимном фонде, минус $200 – стоимость опциона). Очевидно, инвестор не реализует опционы.

-

Если индекс упадет на 50% (графа 3), инвестор потеряет $5500 своих инвестиций во взаимный фонд, но получит прибыль в размере $5500 от реализации опциона, как видно из следующих расчетов:

$110 x 100 = $11000

Инвестор теряет только $ 200 стоимость опционов.

Сравнение альтернатив 1 и 3

Если индекс растет, Альтернатива 3 лучшая на сегодняшний день. Инвестор теряет и в других ситуациях, но его потери невелики.

Сравнение альтернатив 2 и 3

Если индекс падает, это гораздо лучше, чтобы инвестировать в опционы . В других ситуациях , второй вариант лучше, но незначительно.

Итог

Покупка опционов в этой ситуации хеджирует инвестиционный портфель таким же образом, как страхование автомобиля защищает автомобиль. Доходы по опционам компенсируют снижение цен на акции, как страховая выплата компенсирует поврежденный автомобиль. Эта услуга не является бесплатной. Как со страхованием, премия должна быть выплачена. В этом случае, премиум это стоимость опциона.

|

Выбранный опцион |

Индекс DJ +50% |

Индекс DJ -50% |

Индекс DJ без изменений |

|

Продать |

0 $ |

0 $ |

0 $ |

|

Ничего не делать |

5500 $ |

-5500 $ |

0 $ |

|

Купить |

5300 $ |

-200 $ |

-200 $ |

|

Цена реализации |

110 $ |

|

Уровень DJX на дату реализации |

55 $ |

|

Разница |

55 $ |

|

Разница, умноженная на 100 |

5500 $ |