Utilizaremos un ejemplo para el propósito de la explicación. Asumiremos que:

- Compraremos una opción “junio 100 C C”, una opción para comprar una casa en junio por $100K.

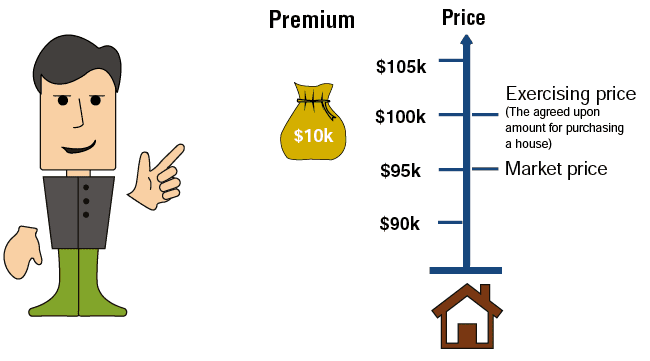

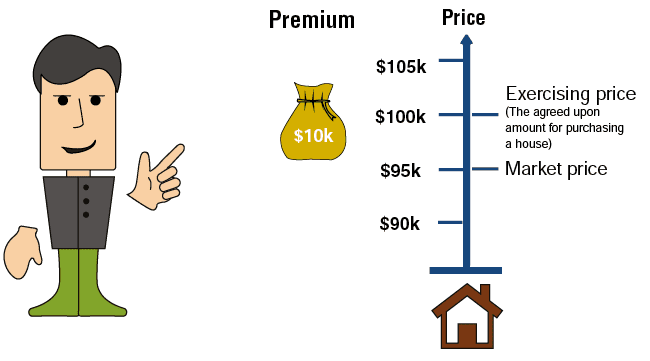

- En la fecha de compra de la opción (Fecha A), el precio de mercado de las casas era de $95K. La prima para la opción es de $10K.

El Diagrama 1 muestra la situación en la Fecha A

Ahora veremos cuál será nuestra perdida o ganancia de la opción y de la operación en 3 escenarios distintos, tomando en cuenta el mercado de casas en la fecha de vencimiento de las opciones (Fecha B).

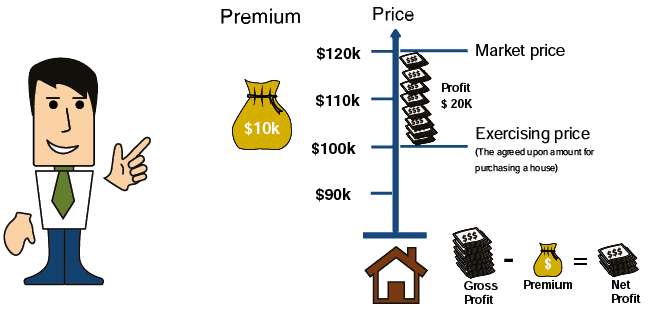

Escenario 1 – El precio de mercado de las casas es de $120K

En este caso nos convendrá ejercer la opción. Compraremos del emisor de la opción una casa en $ 100K y la venderemos en el mercado en $ 120K – una ganancia de $ 20Kde la opción (ganancia bruta). Para calcular el rendimiento de la operación, hay que restar $ 10K, el precio de la prima que hemos pagado, que nos dejaría una ganancia de $ 10K (ganancia neta).

El Diagrama 2 muestra la situación

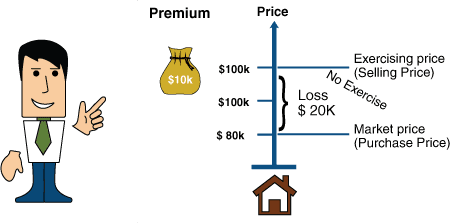

Escenario 2 – Precios de las casas – $80K

En este escenario no conviene ejercer la opción. Si la realizáramos, compraríamos una propiedad por $ 100K cuando su precio en el mercado es de $80K. En este escenario no hemos ganado con la opción. Perderíamos $10K en la operación – la cantidad completa de la prima que pagamos.

El Diagrama 2 muestra la situación

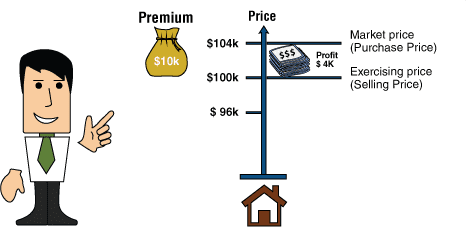

Escenario 3 – Precios de las casas – $104K

En este escenario nos conviene realizar la opción (el precio de mercado es mayor al Precio de Ejercicio). Compraremos una casa en la Bolsa en $ 100K y la venderemos en el mercado por $ 104K. La ganancia de la opción es de $ 4K, pero como pagamos por la opción una prima de $ 10K perdemos en la operación $ 6K. Si no realizamos la opción, la pérdida en esta operación sería de $10K.

El Diagrama 2 muestra la situación

Cierre Directo de las Operaciones en la Bolsa de Valores

En realidad, no es necesario buscar en la plaza para comprar o vender una propiedad o cualquier otro Activo Subyacente. En su lugar, el propietario de una opción puede vender a otros inversores para un precio que es igual o mayor que el valor que se le puede ofrecer a través del ejercicio y la venta del activo subyacente.

En el caso anterior, transferimos la opción que tenemos a la Bolsa y esta nos transfiere los procedentes, $4K.

Compra de Opciones Call – Características Importantes

1. El propósito básico de opciones Call se manifiesta cuando esperamos un aumento en el precio del Activo Subyacente.

2. En relación a la opción misma, únicamente podemos lograr ganancias. Si no obtenemos una ganancia no ejerceremos la opción,

3. En relación a la operación, la pérdida queda limitada solamente al precio de la prima.

No existe ningún gasto adicional fuera del precio de la prima.